作者:《经济研究》智库“经济形势分析课题组”

一、2022年中国外贸形势基本情况

(一)进出口总体情况

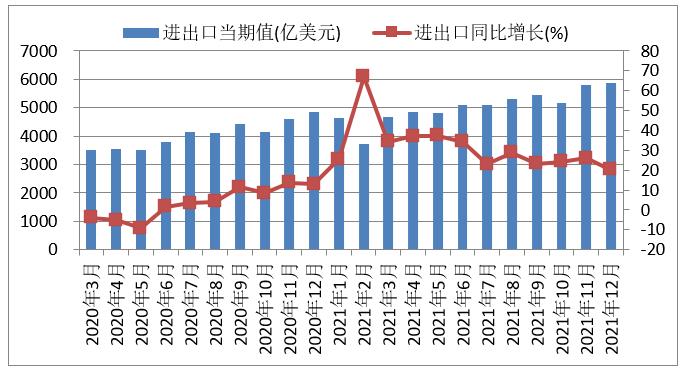

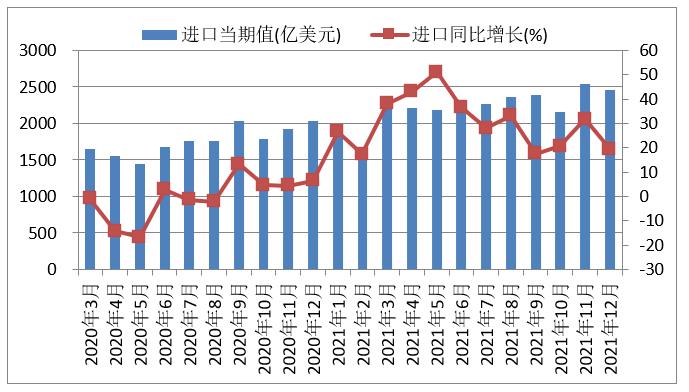

根据海关统计数据,2021年1-12月份,我国外贸进出口总额为60514.9亿美元,同比增长30%。其中,出口为33639.6亿美元,同比增长29.9%;进口为26875.3亿美元,同比增长30.1%,贸易差额为6764.3亿美元。12月份当月,我国外贸进出口总额5865.3亿美元,同比增长20.3%,当月环比增长1.5%,相比上月下降10.7个百分点。其中,出口3405.0亿美元,同比增长20.9%,当月环比增长4.8%,相比上月下降3.6个百分点;进口2460.4亿美元,同比增长19.5%,当月环比增长-2.8%,相比上月下降20.4个百分点;贸易差额944.6亿美元。与11月份比较,12月份出口额和进口额同比和环比增速均有一定程度的下降,特别是环比增速下降较快。具体的变化趋势见图1-图3。

按人民币计算,1-12月份,我国进出口总额391008.5亿元人民币,同比增长21.4%。其中,出口217347.6亿元,同比增长21.2%;进口173660.9亿元,同比增长21.5%;贸易顺差43686.7亿元。12月份当月,我国进出口总额37507.6亿元,同比增长16.7%,环比增长1.1%。其中,出口21777.2亿元,同比增长17.3%,环比增长4.5%;进口15730.4万亿元,同比增长16.0%,环比增长-3.1%;贸易顺差6046.9亿元。

此外,就服务贸易来看,根据商务部服贸司数据,2021年,我国全年服务进出口总额达52982.7亿元人民币,同比增长16.1%;其中服务出口25435亿元,增长31.4%;进口27547.7亿元,增长4.8%。服务出口增幅大于进口增幅26.6个百分点,带动服务贸易逆差下降69.5%至2112.8亿元,同比减少4816.5亿元,为2011年以来的最低值。

就贸易方式看,2021年,一般贸易进出口增长24.7%,比2020年提高1.6个百分点,占进出口总额的比重上升为61.6%,加工贸易比重则下降为38.4%。

图1 中国进出口月度数据变化情况

数据来源:根据国家统计局数据绘制,下图同。

图2 中国出口月度数据变化情况

图3 中国进口月度数据变化情况

(二)进出口的市场主体结构特征

根据海关总署数据,2021年,我国全年有进出口实绩的企业继续增加,达到了56.7万家,增加了3.6万家。其中,民营企业继续保持我国第一大外贸经营主体地位,进出口19万亿元,增长26.7%,占我国外贸总值的48.6%;外商投资企业进出口继续保持稳定,进出口14.03万亿元,增长12.7%;国有企业进出口提速,进出口5.94万亿元,增长27.7%。

(三)进出口的产品结构特征

第一,从出口产品结构来看,2021年表现为如下特征(具体见表1)。一是机电产品和高新技术产品的出口继续大幅度增长。其中,机电产品出口额为128286.1亿元,增长20.4%占出口比重为59.02%。其中,通用机械设备出口额3392.6亿元,增长17.9%;自动数据处理设备及其零部件出口额16488.1亿元,增长12.9%;手机出口额9447.1亿元,增长9.3%;家用电器出口额6382.4亿元,增长14.1%;集成电路出口额9929.6亿元,增长23.4%;汽车(包括底盘)出口额2226.5亿元,增长104.6%。但是值得注意的是,手机出口量下降1.2%,船舶出口量下降12.2%。二是高新技术产品总体增长强劲,总出口额达到63266亿元,增长17.9%,占出口比重达到29.11%。三是劳动密集型产品(包括箱包、服装、鞋靴,家具、玩具等)的出口量和出口额增速也较高。其中,箱包及类似容器出口量增长21.4%,出口额达到1800.2亿元,增长26.1%;服装及衣着附件出口额11000.0亿元,增长15.6%;塑料制品出口额6396.9亿元,增长20.5%;鞋靴出口额3097.2亿元,增长26.2%,出口量增长18.1%;家具及其零件出口额4771.9亿元,增长18.2%;玩具出口额2980.1亿元,增长28.6%。四是值得注意的是,中国的稀土和肥料出口增长较快。其中稀土出口量增长38.0%,出口额增长77.1%;肥料出口量增长13.1%,出口额增长61.4%。

第二,从进口产品结构看,2021年表现为如下特征(具体见表2)。一是农产品进口额仍非常高,达到14209亿元,占进口比重达到8.18%。但是2021年肉类、大豆和使用植物油的进口量都有所下降,但是受价格上升影响,大豆和食用植物油的进口额仍继续增长。在农产品中,干鲜瓜果及坚果、粮食的进口量和进口额都上升较快,其中干鲜瓜果及坚果进口量增长11.8%,进口额增长22%;粮食进口量增长18.1%,进口额增长39.1%。这反映我国的粮食供给仍存在一定的短板。二是资源能源类产品的进口额普遍上升较大,但是进口量事实上增幅并不明显,部分产品甚至有所下降。其中,铁矿砂及其精矿进口额达到11942亿元,增长39.6%,但是进口量却反而下降3.9%;铜矿砂及其精矿进口额达到3669亿元,增长45.5%,进口量增长7.6%;煤及褐煤进口额达到2319亿元,增长64.1%,进口量增长6.6%;原油进口额达到16618亿元,增长34.4%,但是进口量却反而下降5.4%;成品油进口额达到1078亿元,增长31.6%,但是进口量却反而下降4%;天然气进口额达到3601亿元,增长56.3%,进口量增长19.9%。三是半导体器件、集成电路、飞机的进口增长也较大。2021年,我国进口机电产品73657亿元,增长12.2%,占进口比重为42.4%。其中,进口二极管及类似半导体器件7497亿个,增长38%,价值1918亿元,增长18.2%;进口集成电路6355亿个,增加16.9%,价值27935亿元,增长15.4%;进口空载重量超过2吨的飞机198架,增加29.4%,价值658亿元,增长38.3%。高新技术产品进口额达到54088,占进口比重仍达到31.15%,增长14.7%。四是其他如肥料、美容化妆产品、塑料、钢材等产品的进口量都有所下降,但是进口额仍有所上升(除肥料外)。

第三,就服务贸易产品结构看,一是知识密集型服务贸易稳定增长。2021年,知识密集型服务进出口额23258.9亿元,增长14.4%。其中,知识密集型服务出口额12623.9亿元,增长18%;出口增长较快的领域包括个人文化和娱乐服务、知识产权使用费、电信计算机和信息服务,分别增长35%、26.9%、22.3%。知识密集型服务进口10635亿元,增长10.4%;进口增长较快的领域是金融服务和保险服务,增速达57.5%和21.5%。二是运输服务进出口大幅增长。2021年,运输服务进出口额16821.5亿元,增长61.2%,其中运输服务出口额8205.5亿元,增长110.2%,进口额8616亿元,增长31.9%,成为服务贸易十二大领域中增长最快的领域。三是金融服务,电信计算机和信息服务进出口额增速分别为31.1%和19.3%。四是受疫情影响,旅行服务进出口额继续下降。2021年,我国旅行服务进出口额7897.6亿元,下降22.5%,其中出口额下降35.7%,进口额下降20.9%。

数据来源:根据海关总署数据计算得出,下表同。注:占比为占2021年我国出口总额比重。

注:占比为占2021年我国进口总额比重。

(四)进出口的地区结构特征

从进出口地区结构来看(具体见表3),2021年,我国前五大贸易伙伴依次为东盟、欧盟、美国、日本和韩国,对上述贸易伙伴进出口额分别为56743.1、53511.8、48827.2、24019.7和23407.5亿元,分别增长19.7%、19.1%、20.2%、9.4%和18.4%。

2021年,东盟继续成为我国第一大贸易伙伴,占我国进出口总额比重达到14.51%。其中,对东盟出口额31254.5亿元,增长177%,占出口比重14.38%;进口额25488.5亿元,增长22.2%,占进口比重14.68%。我国对东盟的马来西亚、印度尼西亚、菲律宾的出口增速都非常高。欧盟是我国第二大贸易伙伴,占我国进出口比重达到13.69%。其中,对欧盟出口额33483.4亿元,增长23.7%,占出口比重15.41%;进口额20028.4亿元,增长12.1%,占进口比重为11.53%。美国降为我国第三大贸易伙伴,占我国进出口比重达到12.49%,但是从出口额来看,美国仍是我国第一大出口国。其中,对美国出口额37224.4亿元,增长19%,占出口比重17.3%;进口额11602.8亿元,增长24.2%,占进口比重为6.68%。此外,我国对韩国、俄罗斯、印度、非洲的出口增速均超过20%,对拉丁美洲出口增速超过40%。

二、2021年外贸变动原因及2022年展望

(一)2021年出口增长原因分析

总体来看,我国2021年出口增长远超预期,成为带动经济增长的重要因素。主要原因包括以下方面:

第一,全球经济和贸易复苏带动外需强劲。根据世界银行最新的《全球经济前景》报告,全球2021年经济增速恢复到5.5%。联合国贸发会(UNCTAD)较早的报告则估算2021年全球货物贸易出口增长22.4%,全球贸易额将达到约28万亿美元,比2020年增长约5.2万亿美元。货物贸易额将达到约22万亿美元的新高,服务贸易额约为6万亿美元,仍略低于新冠肺炎疫情前的水平。中国依托完备的制造业体系和良好的疫情防控措施,保持了产业链供应链体系的稳定可靠,满足了国际市场和消费者需求。

第二,2021年世界各国疫情明显反弹并不断扩散,使得它们的工业生产能力受限,恢复起来仍然非常缓慢,供需缺口仍偏大。2021年,“德尔塔”、“奥密克戎”等各类新冠疫情病毒变种使得疫情不断反复,给发达经济体和东南亚等周边经济体的生产恢复造成了困难,而中国产业链供应链稳定,订单继续留在中国,防疫相关物资的需求也得以提升,均利好出口增长。例如,疫情使得发达国家机电产品出口受到负面影响,我国替代发达国家的机电产品出口得到大幅增长。

第三,出口价格上涨是出口高增长的重要推动因素。正如上文出口数据显示的,2021年,我国主要商品的出口金额增速均远高于数量增速,即使某一产品出口数量同比下降,但是其出口额也可能继续上升,特别是资源能源类产品的出口额和出口量相差加大,反映出口商品价格提高是出口高增长的主要原因。

第四,东南亚等新兴经济体的工业生产部分复苏,带动我国中间品出口增长。2021年我国对东盟国家出口显著增长,其中中间产品增长较多,在一定程度上与这些国家工业生产复苏导致的中间品进口有关联。特别是,2021年我国劳动密集型产品的出口增长较快,更加表明其他发展中国家的工业生产恢复受到了较大影响。

第五,世界范围内的防疫相关产品的需求仍较大。虽然世界主要国家的疫苗接种率已经很高,但是2021年世界对防疫用品的需求仍比较大。

(二)2022年出口趋势展望

数据反映出我国出口的韧性较强,但也要看到,2021年的出口增长受临时性外需增加和价格因素影响较大。当前全球疫情不确定性仍较大,世界经济复苏困难,外部环境更趋复杂严峻,再加上物流中断、人民币升值等影响,我国2022年出口面临的挑战更大。但总体来看,当前外需尚未见顶回落,全球供需缺口仍在,叠加“奥密克戎”新毒株的影响,预计我国2022年上半年出口将保持一定程度的中高速增长。但2022年下半年随着全球产能修复,我国出口“替代效应”减弱,我国出口份额可能缓慢回落,增速也将逐步下降。

第一,国内疫情稳定及生产供给能力强劲是保证我国出口增长的基本力量。而且,疫情对全球经济的冲击短期难以消除,全球供应链修复也不是一朝一夕之事情。欧盟、美国等发达经济体产业链较长,依赖全球原材料和中间品供给,因此尽管当前发达经济体疫情防控和经济修复形势较好,但仍受产业链上的其他环节拖累,产能短期难以大幅上升。另外,疫情也使得发达经济体劳动力供给和投资不足问题明显,尤其是设备投资不足明显,产能进一步扩张受限,这将限制这些国家后期产能反弹。

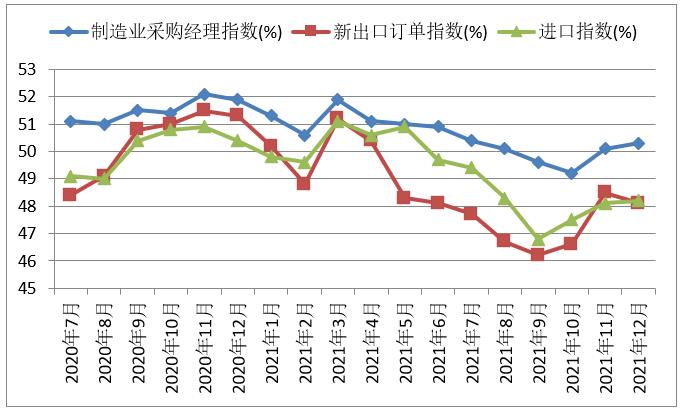

第二,我国新出口订单指数继续保持稳定(图4)表明2022年出口将得到基本保证。此外,目前主要外部新订单调查指数大多走强(如美国ISM制造业新订单指数),一定程度上解释了为什么亚洲(如中国和韩国)出口增速好于预期。

第三,从出口转移看,尽管新兴经济体复工复产可能使得我国一些最终消费品的出口下降,但是相应中间产品的出口可能上升,从而抵消前者的负面影响。这也可以从12月份我国对东盟国家出口继续增长中看出。

第四,世界各国生产活动有所恢复,但复苏乏力,仍存在不确定性,保证了外需的稳定,但是明年国外疫情可能得到一定程度的控制,从而影响我国出口。有迹象表明,周边经济体逐步从此前的疫情冲击中得到恢复,逐步复工复产。例如,11月份越南出口环比增长19%。其他新兴经济体复工复产或将导致部分订单从中国转移出去。

第五,就全球经济和贸易增速来看,2022年可能放缓,从而限制中国出口增长。根据世界银行最新的《全球经济前景》报告,全球经济增速在2021年反弹至约5.5%之后,预计2022年将降低至4.1%,2023年进一步降至3.2%。就全球贸易增速来看,在2021年达到9.5%之后,预计将在2022年放缓至5.8%,并在2023年放缓至4.7%。

第六,世界范围内的防疫相关产品的需求可能下降。虽然世界各国的新冠疫情仍存在反复,但是世界主要国家的疫苗接种率已经很高,第三针加强针也将不断推行。而且,许多国家已经适应了新冠疫情,对防疫相关产品的需求已经开始出现下降,未来防疫物资需求回落趋势总体不会改变。

第七,2021年出口额的增长很大部分来自价格效应,生产和运输成本的快速上升是导致出口产品价格上涨的主因。但是价格上升的动力已经减弱,未来难以继续大幅增长。

第八,物流网络中断及运输成本增加、地缘政治冲突,以及其他影响国际贸易的政策等因素叠加,将使得2022年的全球贸易前景存在很大不确定性。

(三)2021年进口增长原因分析

2021年,进口价格特别是资源能源类产品的价格上升是进口增长的主要原因。一方面,受国内工业生产回升以及外部订单上升影响,国内生产环节的需求强劲,主要商品进口数量增速提高,带动进口高速增长。数据显示,2021年,干鲜瓜果及坚果、粮食、铜矿、煤、天然气、半导体器件、集成电路、飞机的进口数量都增幅较大,对进口增速拉动作用明显。另一方面,进口价格因素贡献仍非常大。受大宗商品价格和运输成本走高影响,2021年进口商品价格始终维持高位,如2021年CRB现货指数、中国进口集装箱运价指数始终维持在比较高的水平。

(四)2022年进口趋势展望

一方面,2022年上半年的进口有望继续保持中高速增长,但是2022下半年随着出口增速的回落,国内生产性需求也可能跟着回落,从而对进口造成负面影响。12月份,中国制造业采购经理指数(PMI)相比11月份继续上升,达到50.3,重回临界点附近(图4),表明制造业活动上升势头是可持续的,显示制造业景气度的上升可能,反映国内生产活动的恢复。而且,我国进口指数也连续三个月上升,进一步反映了进口需求的提高,从而对2022年上半年进口提供了基本保障。

图4 中国制造业采购经理指数、新出口订单指数、进口指数变化情况

另一方面,国内消费性需求将继续强劲,形成进口的支撑性力量。我国消费性需求旺盛,消费性内需已经成为支撑中国进口的重要力量。随着生活水平的继续提高,人们对进口食品、日常消费品、首饰、手表、箱包、烟酒、饮料、电子产品等产品的需求有望上升,2022年的消费性进口将保持稳定增长态势。

但是,发达国家的货币政策可能转向谨慎和收紧,如美联储已经开始加息,价格上涨对商品进口增加的影响可能难以持续。大宗商品的价格可能继续上涨,但增长幅度有限。这些都将制约明年进口的继续增长。(参考文献略)

(课题负责人黄群慧 执行负责人杨耀武 课题组成员:刘洪愧、李天健、孙小雨、贺颖、周慧珺,本报告作者:刘洪愧)

(编辑:熊晨玮;审校:张佶烨)