作者:《经济研究》智库“经济形势分析课题组”

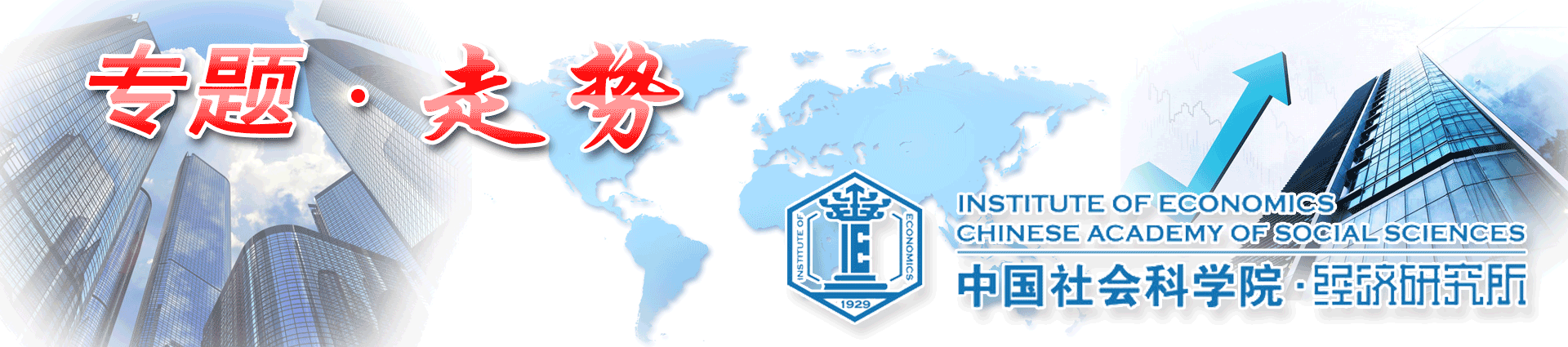

2022年二季度,社会消费品零售总额同比下降0.7%,仍低于2020-2021年同期复合增速水平。从当月数据来看,6月份社会消费品零售总额同比上升3.1%,增速较5月份提高9.8个百分点,较2020-2021年同期复合增速降低1.8个百分点。

图1:社会消费品零售增速及两年复合增速(%)

来源:国家统计局

上半年消费市场呈骤冷后缓步回暖态势

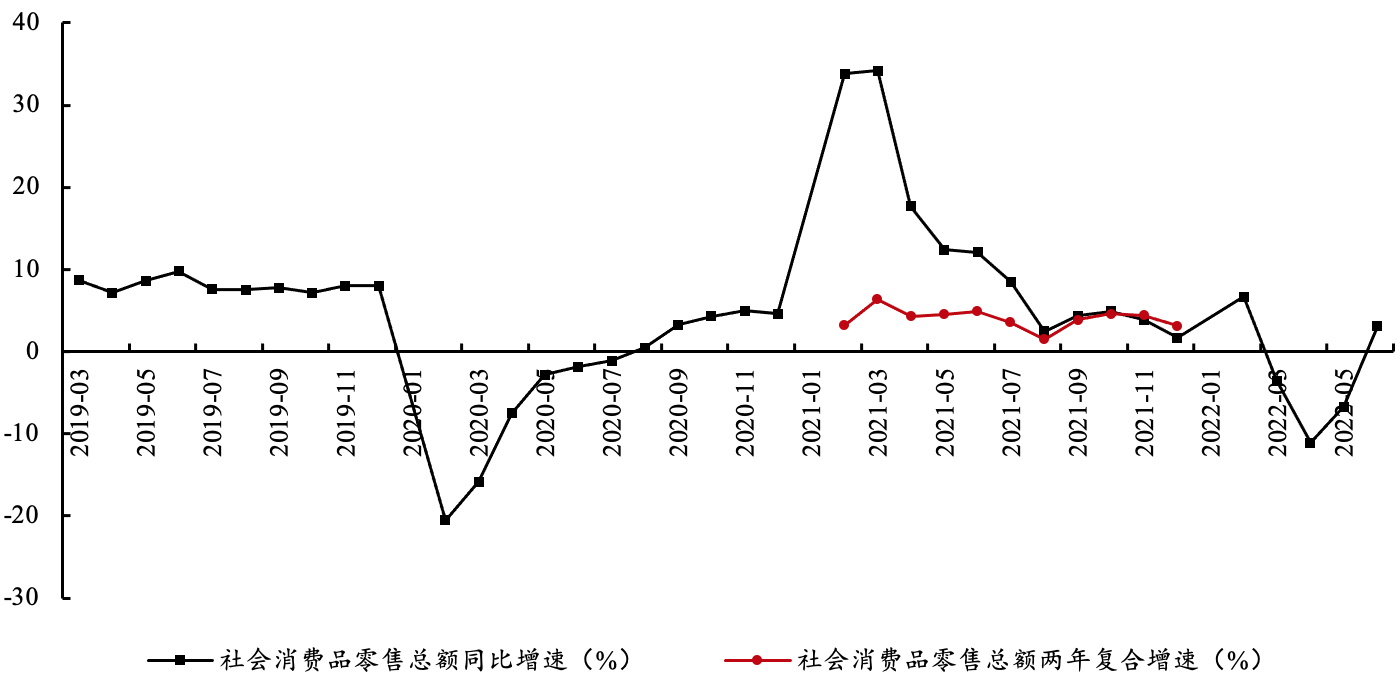

2022年上半年,全国消费市场整体呈先冷后热的趋势。1-2月份,随着我国疫情防控体系逐渐成熟,稳增长、促消费政策初现成效,市场恢复速度明显加快,各类消费增速均呈现上升态势。2月底以来,上海、北京、吉林等多地出现严重疫情反弹,日新增确诊、无症状感染者人数屡屡创下新高。与之相对应的,防控措施大幅升级,跨区域人员、物资流动严重受阻,4月份消费增速滑落至-11.1%(图2),刷新2020年3月以来的历史最低值。分行业来看,4月份实现正增长的只有食品、药品等生活必需品,且很可能是居民受上海疫情物资短缺影响,草木皆兵,囤积生活必需品所致。除此之外,其他可选消费品类商品零售基本都出现了不同幅度的下滑,汽车、服装鞋帽、针、纺织品类、化妆品类和金银珠宝类商品零售同比降幅甚至超过20%。

5月以来,疫情防控初显成效,复工复产有序进行,市场恢复速度也明显加快,加之五一小长假加速旅游、餐饮等服务业复苏,5月份全国服务业生产指数同比降幅较前月收窄1个百分点,6月份由负转正至1.3%,说明疫情防控对于服务业的整体影响已经有所下降,消费市场也将整体迎来反弹。与之相对应的,2022年5-6月份,消费整体呈触底后边际改善迹象。尤其到6月份,消费单月增速回升至3.1%,其中餐饮行业快速恢复,收入同比下降仅4%,降幅较5月份收窄17.1个百分点,商品零售此前受挫更小且恢复更快,6月份零售同比上升3.9%(图2),两者均符合触底+恢复的双重特征。

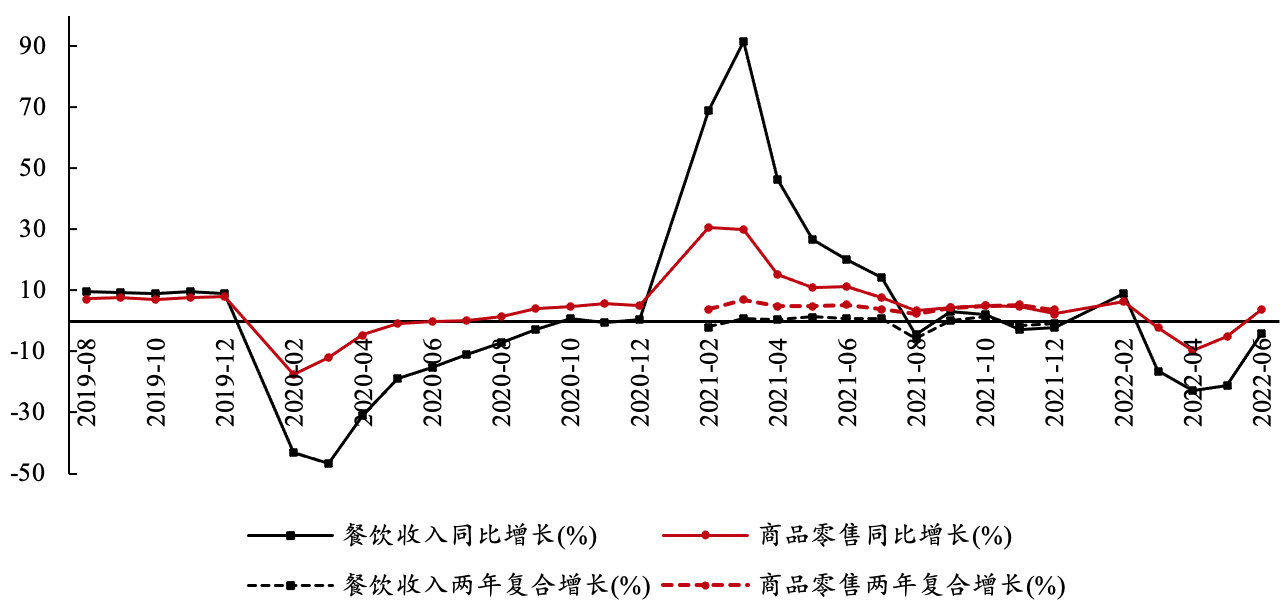

从行业分类上来看,5月份各行业消费形势与4月份类似,到6月份,形势才开始扭转,主要表现出几个特征:一是房地产行业不景气拖累后地产行业消费下滑。2021年下半年以来,房地产行业一直处于市场需求不足、现金流紧张、政策压力大的多重困境中,房地产开发投资增速下滑。受此影响,家具、建筑及装潢材料类消费增速仍然为负,仅家用电器和音像器材类同比3.2%,实现正向增长。二是汽车消费强劲回升。从各行业占比的角度分析,汽车和石油制品的消费增长是6月份消费增速上升的主要推动因素。由于生产端的恢复,汽车类商品零售成为增速回升程度最高的行业。4月份,汽车类消费增速-31.6%,为年内低点,但5-6月,这一数值已经分别回升到-16%和13.9%,6月份增速甚至高于2017-2019年同期平均水平。三是石油制品受价格因素影响保持高速增长。受石油价格高位徘徊影响,石油及其制品类消费增速年内一直保持为正,5-6月份增速分别为8.3%和14.7%(图3)。此外,粮食、饮料、药品等生活必需品消费增速基本保持为正,化妆品、日用品等可选消费增速也都有不同程度的回升。

图2:餐饮收入及商品零售6月增速及比较

来源:国家统计局

图3:各类消费6月增速及比较

来源:国家统计局

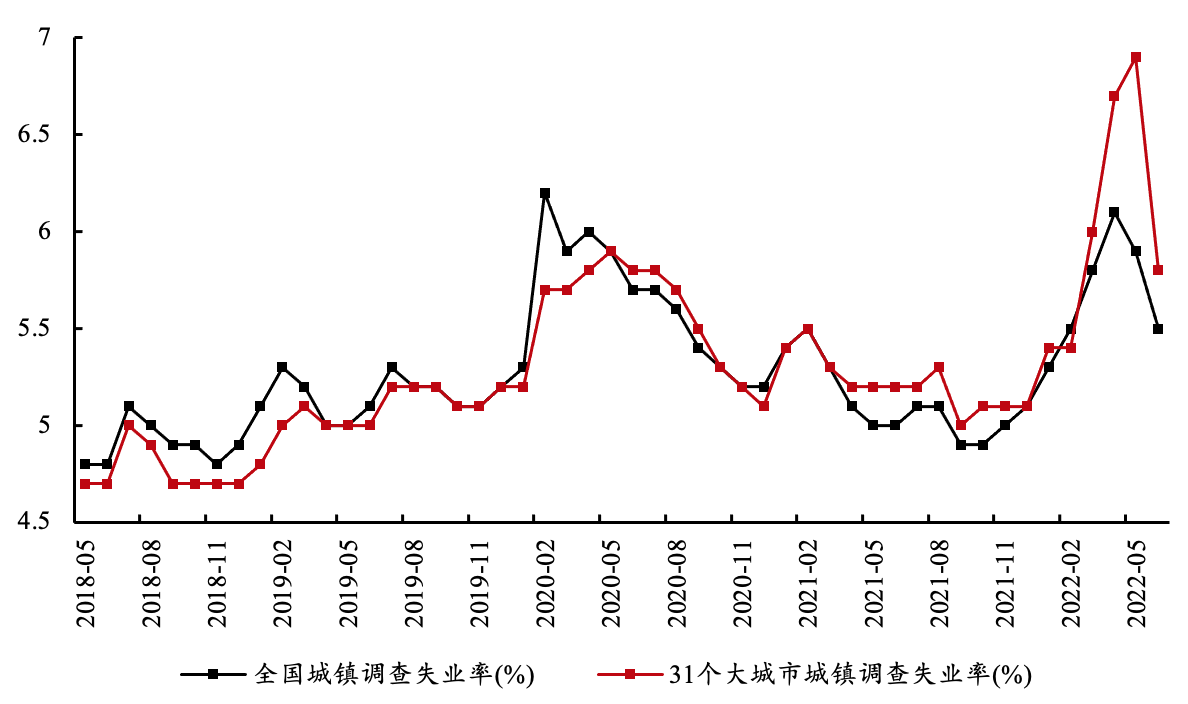

居民收入及就业形势开始向好发展

2022年上半年居民失业率整体呈先增后降的趋势,一季度,全国城镇调查失业率持续上升,分别为5.3%、5.5%和5.8%。4月,受上海等地疫情影响,失业率进一步攀升至6.1%,已非常接近2020年疫情初期水平(图4)。其中外来户籍人口调查失业率达到6.9%,31个大城市城镇调查失业率达到6.7%,更是远超2020年疫情初期水平。二季度后两个月,得益于疫情好转,经济复苏,整体失业率开始快速下降,分别为5.9%和5.5%,6月份的31个大城市失业率更是直接下落1.1个百分点,降至5.8%(图4),虽仍高于往年同期水平,但就业快速向好趋势明显,下半年失业情况也有望稳定在2020-2021年同期水平。

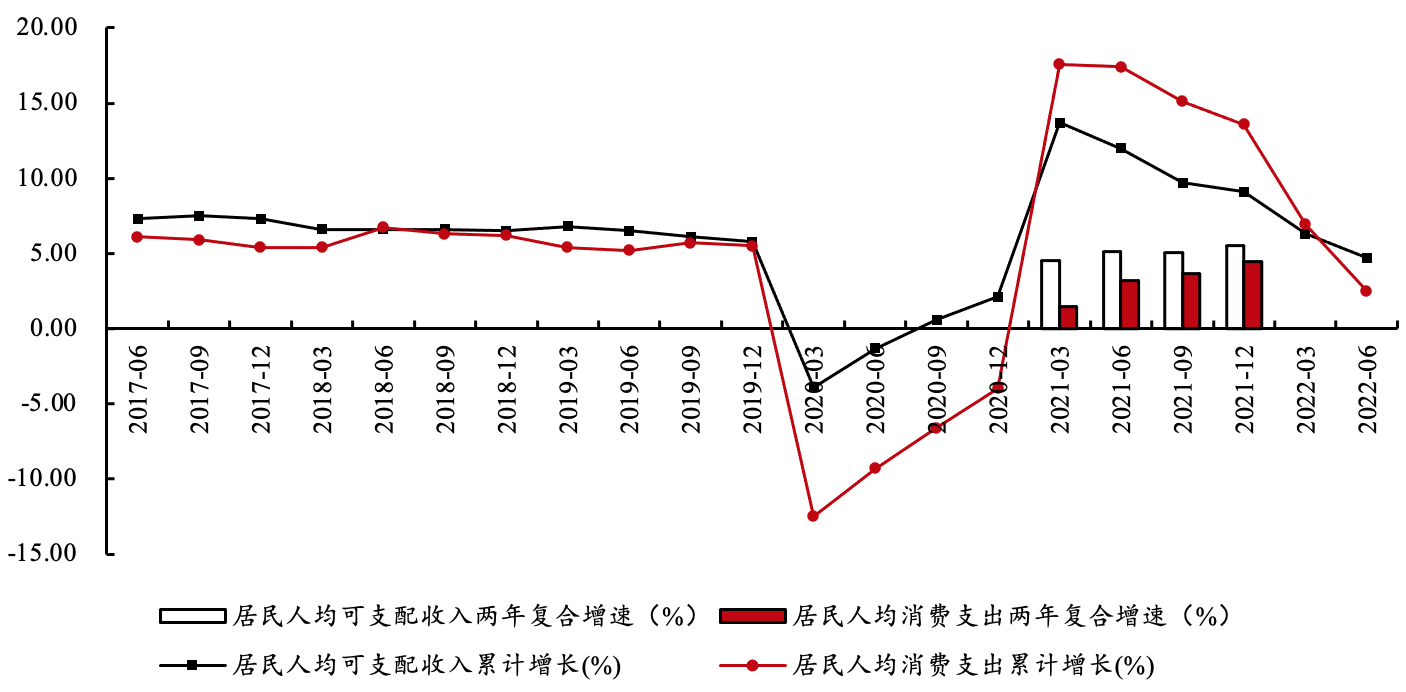

从可支配收入和支出的角度看,2022年上半年,全国居民人均可支配收入18463元,同比增长4.7%,人均消费支出11756元,同比增长2.5%,均略低于2020-2021年同期复合增速水平(图5),但考虑到4月份严重疫情反弹影响,收入和消费形势已经在向好发展。从收入-支出增速缺口看,目前消费支出增速再次低于收入增速,结合当前的疫情和整体经济形势,可能仍然是收入逐渐修复,但居民的预防性储蓄动机过高所致。这一特征也可以从另外两项数据中得到印证。数据显示,2022年上半年,住户存款增加10.3万亿元,较去年同期增幅扩大2.9万亿元,与之相对应的,央行储户调查数据显示,2022年6月份,储户更多储蓄占比指标的选择率达到58.3%,较一季度大幅提高3.6个百分点,刷新近20年来的最高峰,也大大超过2020年3月的53%。同时,更多投资占比的选择率相应下降至17.9%,维持了四个季度以来的下降趋势,更多消费占比的选择率则仍然维持在24%左右(图6)。由此看出,居民的消费能力未完全恢复,经济复苏的内生动力不足,预防性储蓄动机较高,但消费意愿2020年初降级后仍维持现状,未来需更加注重居民就业保障性和收入稳定性,加快实际消费需求和消费能力匹配,避免居民边际消费倾向下降。

图4:全国及31个大城市城镇调查失业率(%)

来源:国家统计局

图5:居民人均可支配收入及消费支出增速(%)

来源:国家统计局

图6:央行储户储蓄、消费及投资占比调查

来源:Wind

图7:16-24岁人口城镇调查失业率(%)

来源:国家统计局

下半年消费继续缓慢修复,程度或弱于整体经济

总体而言,2022年上半年,消费经历了严重受挫-边际改善的过程,目前各行业商品零售及餐饮收入增速均已由负转正或降幅有所收窄。前瞻来看,虽仍有散点疫情,但目前看没有大规模爆发的趋势,基建投资增速稳步上升,稳增长政策持续发力,支持消费持续回升改善。但考虑到消费的“慢变量”属性,其完全恢复还需要较长时间,因此,下半年消费将继续缓慢修复,但程度或弱于整体经济。具体而言:

一是投资增速上升提示稳增长促消费政策在持续发力。上半年全国三大投资中,基建投资增长起到了明显的拉动作用。全国固定资产投资同比增长6.1%,其中基础设施投资同比增长7.1%,并呈现持续增长态势,电力、热力、燃气水的生产供应业、交通运输仓储邮政业和水利环境公共设施管理业等分项投资增速均处于上升轨道,说明稳增长政策已经反映在实体经济中,有望起到提振就业和居民收入的作用。不仅如此,随着基建投资上升,汽车、建材等产业都有可能受到正向冲击,进而带动相关行业消费上升和整体消费市场的复苏。

二是房地产市场有松绑迹象。房企销售和资金到位情况边际改善。房地产行业2021年下半年陷入低迷尚未恢复,但随着房地产限购、公积金等政策松绑,房企促销力度增大,行业现状已经开始边际改善,5月以来,房地产销售面积、销售额环比均为正向增长,6月份商品房销售面积和销售额同比分别为-18.3%和-20.8%,较上月提升幅度均超过10个百分点。如果下半年房地产市场修复态势持续,很可能拉动建筑、家电等地产后周期行业消费恢复。

三是各地区防疫经验增加,核酸、疫苗等机制更加完善。二季度上海、北京等地疫情之后,各个地区政府部门、公共卫生部门及居民都积累了更丰富的疫情防控经验,多个流动人口集中,人员密集的大城市开始启动常态化核酸机制,要求进入医院、地铁、电影院等聚集场所的居民持有短期内核酸证明,预计此后疫情防控精准性、可控性将大大增强,大规模严重疫情出现的可能性降低,各消费场景和商品生产的恢复力度也有望加大。

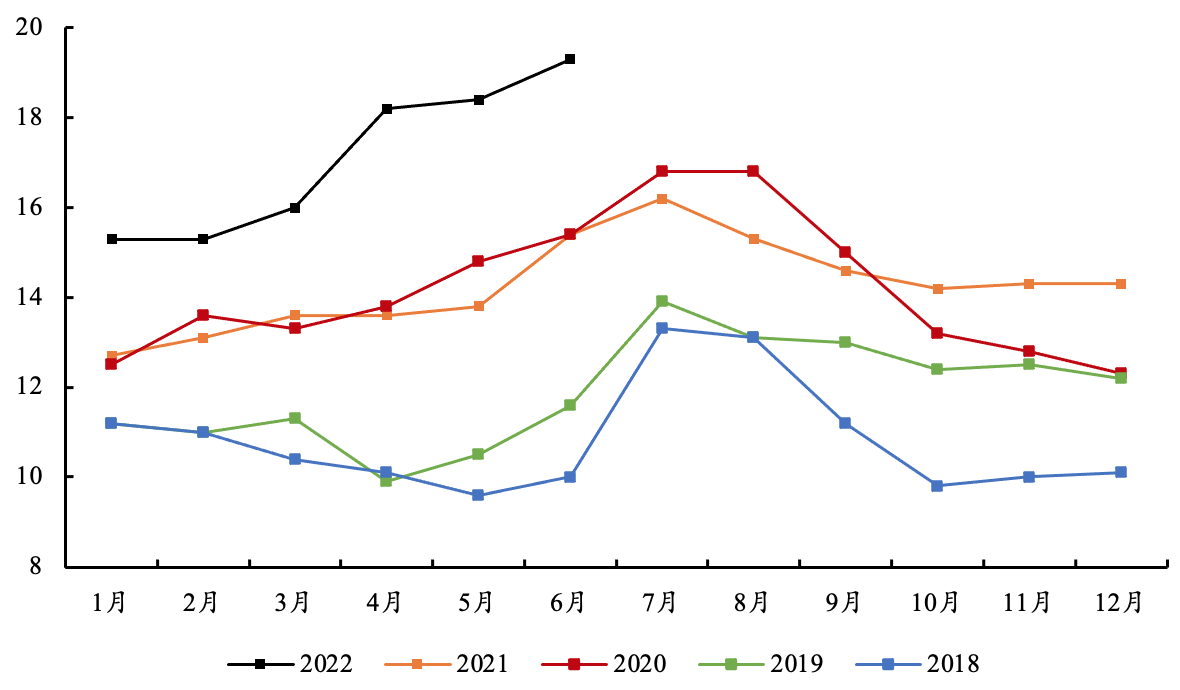

当然,与此同时,我们也必须认识到,消费增速的恢复还有待居民收入稳定性的提高和整体预期的改善。一方面,我国结构性失业问题仍然不减,拖累消费恢复力度。在总体失业率已经稳步下降的同时,1-6月份,16-24岁青年人口失业率却在逐月攀升,到6月份已经达到19.3%(图7),创下2018年以来的失业率新高。且前瞻来看,2022年毕业生人数达到历史高峰,企业招聘需求却因为疫情冲击缩小,供需差距持续扩大,8月份季节性失业还会上升,失业率还可能继续冲顶,9月份之后才有望下降。另一方面,随着经济的不断发展,居民的消费增速下行也是长期趋势。因此总体而言,下半年随着经济活动的继续回暖,可支配收入增速继续上升,就业形势向好,消费增速将逐渐恢复。但散点疫情仍可能有反复,就业和收入稳定性还将影响居民预期,因此消费支出恢复力度可能弱于整体经济。

(参考文献略)

(课题负责人黄群慧 执行负责人杨耀武 课题组成员:刘洪愧、李天健、孙小雨、贺颖、周慧珺,本报告作者:周慧珺)

(编辑:熊晨玮;审校:张佶烨)